1.23.15.1.3. Approfondimenti e Note

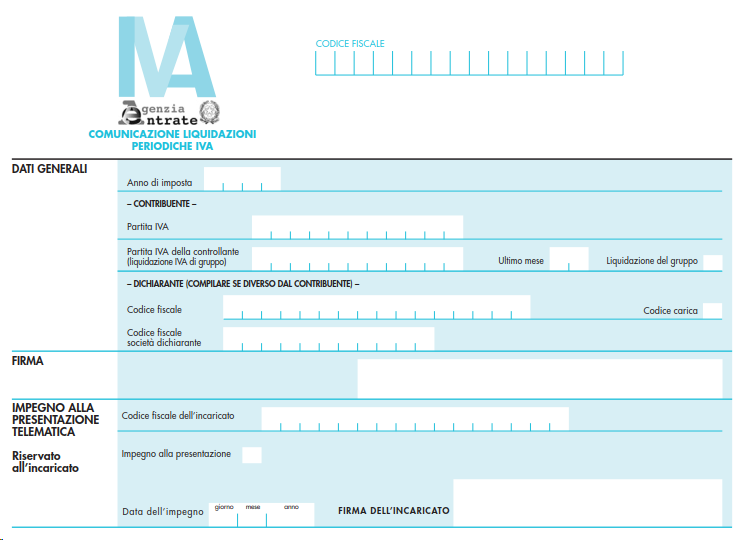

Il Modello LIPE è composto da un frontespizio e da uno o più quadri VP.

Frontespizio

Nel frontespizio i dati principali che devono essere indicati sono i seguenti:

-

L’anno di imposta a cui il modello si riferisce;

-

I dati relativi alla Società che presenta il modello (Partita IVA);

-

I dati del Legale Rappresentante della società/o del titolare della ditta individuale;

-

I dati dell’intermediario abilitato che invia il modello per conto della società/ditta individuale.

FAQ. Nel caso in cui non sia stata registrata alcuna operazione rilevante ai fini IVA in un determinato trimestre, sussiste l'obbligo di presentare la Comunicazione?

L'obbligo di invio della Comunicazione non ricorre in assenza di dati da indicare, per il trimestre, nel quadro VP (ad esempio, contribuenti che nel periodo di riferimento non hanno effettuato alcuna operazione, né attiva né passiva). L'obbligo, invece, sussiste nell'ipotesi in cui occorra dare evidenza del riporto di un credito proveniente dal trimestre precedente. Pertanto, se dal trimestre precedente non emergono crediti da riportare, in assenza di altri dati da indicare nel quadro VP, il contribuente è esonerato dalla presentazione della Comunicazione.

Si tratta, ad esempio, di un contribuente che effettua liquidazioni mensili e non possiede dati da indicare nel quadro VP per i mesi di aprile, maggio e giugno; in tal caso, in assenza di un credito da riportare dal mese di marzo, non è tenuto a presentare la Comunicazione con riferimento al secondo trimestre. Analogamente, per un contribuente con liquidazioni mensili è possibile non includere nella Comunicazione da inviare i moduli relativi ai mesi in cui si versa nella situazione sopra descritta, salvo il caso in cui sia necessario dare evidenza del riporto del credito proveniente dal mese precedente.

FAQ. Come ci si deve comportare nel caso si intenda rettificare una Comunicazione già trasmessa in via telematica e per la quale è scaduto il termine di presentazione?

Il sistema telematico accoglie eventuali Comunicazioni inviate successivamente alla prima, per correggere errori od omissioni, anche oltre il termine di scadenza ordinario.

Ovviamente, la Comunicazione successiva sostituisce quelle precedentemente trasmesse.

FAQ. Le fatture emesse dagli autotrasportatori che si avvalgono della facoltà di differire la registrazione al trimestre successivo devono essere comprese nella Comunicazione del trimestre in cui sono registrate?

Si. Le fatture emesse dagli autotrasportatori che si avvalgono della facoltà di cui all'ultimo periodo del comma 4 dell'art. 74 del DPR n. 633 del 1972 devono essere comprese nella Comunicazione del trimestre in cui sono registrate. Ad esempio, una fattura emessa a febbraio 2017 ma registrata ad aprile 2017 va compresa nella Comunicazione relativa al secondo trimestre 2017 (trimestre di registrazione).

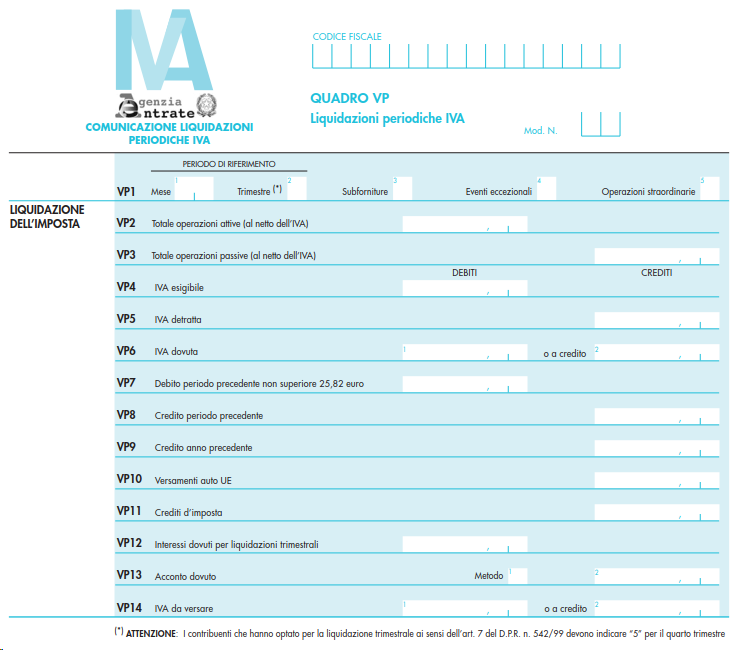

Quadro VP

Per quanto riguarda il Quadro VP (è presente un solo quadro se il contribuente è trimestrale, mentre sono presenti 3

quadri VP se il contribuente è mensile), i dati principali da indicare sono:

VP1 - Periodo di riferimento (mese o trimestre)

VP2 - Totale Operazioni Imponibili Attive (al netto dell'IVA)

VP3 - Totale Operazioni Imponibili Passive (al netto dell'IVA)

VP4 - IVA esigibile (IVA a debito)

VP5 - IVA detratta (IVA a credito detraibile)

VP6 - IVA dovuta (IVA a debito – IVA a credito)

VP7 - Eventuale debito IVA del periodo precedente non superiore ai € 25,82

VP8 - Credito del periodo precedente (mese o trimestre precedente)

VP9 - Credito dell’anno precedente

VP10 - Eventuali versamenti IVA auto UE

VP11 - Crediti di imposta

VP12 - Interessi 1% dovuti per il pagamento IVA trimestrale

VP13 - Acconto dovuto e il metodo di calcolo

VP14 - IVA da versare o a credito

Rigo VP2 - Totale Operazioni Imponibili Attive (al netto dell'IVA)

Indicare l’ammontare complessivo delle operazioni attive (cessioni di beni e prestazioni di servizi) al netto dell’IVA, effettuate nel periodo di riferimento, comprese quelle ad esigibilità differita, rilevanti agli effetti dell’IVA (imponibili, non imponibili, esenti, ecc.) annotate nel registro delle fatture emesse o in quello dei corrispettivi o comunque soggette a registrazione, ad esclusione di quelle esenti effettuate dai soggetti che si sono avvalsi della dispensa dagli adempimenti di cui all’art. 36-bis

(vanno, invece, indicate le operazioni esenti di cui ai nn. 11, 18, 19 e terzo comma dell’art. 10, per le quali resta in ogni caso fermo l’obbligo di fatturazione e registrazione).

Si evidenzia, inoltre, che nel presente rigo devono essere comprese anche le operazioni non soggette per carenza del presupposto territoriale di cui agli artt. da 7 a 7-septies per le quali è obbligatoria l’emissione della fattura in base alle disposizioni contenute nell’art. 21, comma 6-bis.

Nel rigo deve essere compreso anche l’imponibile relativo alle operazioni attive per le quali l’imposta, in base a specifiche disposizioni, è dovuta da parte del cessionario.

Nel rigo VP2 vanno incluse le seguenti operazioni (a titolo non esaustivo):

-

Operazioni Imponibili IVA

-

Operazioni non imponibili IVA (es. cessioni Intra UE, esportazioni, cessioni di beni verso San Marino, ecc.)

-

Operazioni Esenti art. 10 DPR 633/1972

-

Operazioni ad esigibilità iva differita

-

Operazioni attive soggette a reverse charge o a split Payment

-

Operazioni rientranti nel regime del margine (art. 36 DL 41/95)

A titolo di esempio, rientrano in questo rigo, le operazioni attive soggette a iva ordinaria e ridotta (4%, 5%, 10% e 22%),

le esportazioni abituali (art. 8 c.1 lett. C), le esportazioni dirette o triangolari (art. 8 lett. A e lett. B), le prestazioni di

servizi internazionali (art. 9 DPR 633/1972), le operazioni relative ai rottami in reverse charge (art. 74 c.7-8).

Non rientrano nel rigo VP2 le seguenti operazioni (a titolo non esaustivo):

-

Le operazioni di cui all’art. 74 c. 1 DPR 633/1972

-

Le perazioni NON SOGGETTE IVA (art. 2-3-4-5-13-26 del DPR 633/1972)

-

Le operazioni ESCLUSE IVA (art. 15 del DPR 633/1972)

-

Gli acquisti intracomunitari ancorché annotati nel registro fatture emesse/corrispettivi

-

Le autofatture ex art. 17 c. 2-5-6-7 relative ad acquisti di servizi comunitari ancorché annotate nel registro fatture emesse/corrispettivi

-

Le operazioni soggette al regime del reverse charge, ancorché annotate nel registro fatture emesse/corrispettivi.

FAQ. L'imponibile delle operazioni passive per le quali, in base a specifiche disposizioni, il cessionario o committente è debitore dell'imposta deve essere ricompreso fra le operazioni attive nel rigo VP2?

Il cessionario o committente non deve ricomprendere nel rigo VP2, riguardante le operazioni attive, l'imponibile delle operazioni passive per le quali lo stesso è debitore dell'imposta (ad esempio, acquisti intracomunitari od operazioni di cui all'art. 17, commi 5 e 6, del DPR n. 633 del 1972). Per tali operazioni, il cessionario o committente deve indicare

-

l'imponibile tra le operazioni passive nel rigo VP3

-

la relativa imposta nei righi VP4 e VP5 (in quest'ultimo rigo sempreché detraibile).

Il cedente o prestatore, invece, deve ricomprendere nel rigo VP2 anche l'imponibile relativo alle operazioni attive per le quali l'imposta, in base a specifiche disposizioni, è dovuta da parte del cessionario o committente (come precisato nelle istruzioni al citato rigo VP2).

FAQ. L'imponibile delle fatture con IVA a esigibilità differita deve essere compreso nel rigo VP2 relativo al mese (o trimestre) di effettuazione dell'operazione o in quello di esigibilità dell'IVA?

L'imponibile relativo alle operazioni attive con IVA a esigibilità differita deve essere compreso nel rigo VP2 relativo al mese (o trimestre) di effettuazione dell'operazione, mentre la relativa imposta deve essere compresa nel rigo VP4 del mese (o trimestre) nel quale si verifica l'esigibilità dell'imposta.

FAQ. Nel rigo VP2 vanno ricomprese anche le operazioni escluse da IVA ex art. 74, comma 1, del DPR 633 del 1972?

Nel rigo VP2 non vanno ricomprese le operazioni escluse da IVA ex art. 74, comma 1, del DPR 633 del 1972. Ovviamente, i soggetti passivi che applicano uno dei regimi c.d. monofase previsti dal citato art. 74 devono indicare nel rigo VP2 l'imponibile relativo alle operazioni per le quali risultano debitori dell'imposta (ad esempio, l'editore deve indicare nel rigo VP2 l'imponibile relativo alle operazioni per le quali è debitore dell'IVA). Giova precisare, al riguardo, che gli editori che fruiscono di una riduzione della base imponibile indicano nel rigo VP2 l'imponibile delle operazioni già al netto della riduzione spettante.

Rigo VP3 - Totale Operazioni Imponibili Passive (al netto dell'IVA)

Indicare l’ammontare complessivo degli acquisti all’interno, intracomunitari e delle importazioni relativi a beni e servizi risultanti dalle fatture e dalle bollette doganali di importazione, al netto dell’IVA, annotate nel periodo di riferimento sul registro degli acquisti di cui all’art. 25, ovvero su altri registri previsti da disposizioni riguardanti particolari regimi. Nel rigo vanno compresi, altresì, gli acquisti ad esigibilità differita, nonché quelli con IVA indetraibile.

Si precisa che nel rigo vanno anche compresi gli acquisti intracomunitari non imponibili di cui all’art. 42, comma 1, del decreto legge n. 331 del 1993 (inclusi quelli effettuati senza pagamento dell’imposta con utilizzo del plafond di cui all’art. 2, comma 2, della legge 18 febbraio 1997, n. 28), nonché quelli di cui all’art. 40, comma 2, dello stesso decreto legge (triangolare comunitaria con intervento dell’operatore nazionale in qualità di cessionario-cedente).

ATTENZIONE L’imposta relativa a particolari tipologie di operazioni per le quali la stessa, in base a specifiche disposizioni, è dovuta da parte del cessionario (es. acquisti intracomunitari, art. 17, commi 2, 5, 6 e 7 e art. 17-ter se la relativa imposta ha partecipato alla liquidazione periodica), ovvero da parte di soggetti operanti in particolari settori di attività per le provvigioni da loro corrisposte (es. art. 74, primo comma, lett. e), art. 74-ter, comma 8), deve essere compresa, quale IVA esigibile, nel rigo VP4 e, quale IVA detratta, nel rigo VP5.

Tale modalità di compilazione vale anche con riferimento alle importazioni di materiale d’oro, di prodotti semilavorati in oro e le importazioni d’argento puro per le quali l’imposta non viene versata in dogana, ma assolta mediante contemporanea annotazione della bolletta doganale nei registri di cui agli artt. 23 (o 24) e dell’art. 25.

Nel rigo VP3 vanno incluse le seguenti operazioni (a titolo non esaustivo):

-

Operazioni Imponibili IVA

-

Operazioni non imponibili IVA

-

Acquisti Intra UE

-

Operazioni Esenti

-

Importazioni

-

Operazioni ad esigibilità iva differita

-

Operazioni soggette a reverse charge

-

Acquisti con iva indetraibile.

A titolo di esempio, rientrano in questo rigo, le operazioni passive soggette a iva ordinaria e ridotta (4%, 5%, 10% e 22%),

gli acquisti effettuati da contribuenti minimi/forfettari, gli acquisti ad esigibilità iva differita, acquisti non imponibili (es.

art. 9, operazioni soggette al regime del margine art. 41/95, acquisti esenti art. 10 e importazioni (art. 68 ad esclusione

della lettera a), gli acquisti intracomunitari.

Non rientrano nel rigo VP3 le seguenti operazioni (a titolo non esaustivo):

-

Le operazioni di cui all’art. 74 c. 1 DPR 633/1972

-

Le operazioni NON SOGGETTO IVA (art. 2-3-4-5-13-26 del DPR 633/1972)

-

Le operazioni ESCLUSE IVA (art. 1 5del DPR 633/1972)

Rigo VP4 - IVA esigibile (IVA a debito)

Indicare l’ammontare dell’IVA a debito, relativa alle operazioni effettuate nel periodo di riferimento, per le quali si è verificata l’esigibilità, ovvero relativa ad operazioni effettuate in precedenza per le quali l’imposta è diventata esigibile nello stesso periodo, annotate nel registro delle fatture emesse ovvero dei corrispettivi o comunque soggette a registrazione.

Nel rigo VP4 va indicato l’ammontare complessivo dell’IVA a debito riguardante le operazioni effettuate nel periodo e per le quali si è verificata l’esigibilità (compresa l’iva derivante dall’annotazione delle operazioni Intra UE e in reverse charge).

FAQ. In caso di fatture emesse in regime di split payment, è corretto per il cedente o prestatore compilare la Comunicazione riportando l'imponibile nel totale delle operazioni attive (rigo VP2) senza considerare l'imposta nell'IVA esigibile (rigo VP4)?

Sì, la modalità di compilazione descritta è corretta.

FAQ. Le pubbliche amministrazioni, qualora titolari di partita IVA, devono riportare nel rigo VP4 anche l'IVA dovuta sugli acquisti di beni e servizi effettuati nell'esercizio delle attività istituzionali per i quali si applica il regime dello split payment?

No. Le pubbliche amministrazioni titolari di partita IVA che ricevono fatture di acquisto in regime di split payment devono riportare nel rigo VP4 soltanto l'IVA dovuta sugli acquisti di beni e servizi effettuati nell'esercizio di attività commerciali. Tali fatture concorrono alla liquidazione periodica IVA e gli eventuali versamenti vanno effettuati con gli ordinari codici tributo (es. 6001, 6002, etc.). Le fatture di acquisto ricevute in regime di split payment relative ad acquisti di beni e servizi effettuati nell'esercizio delle attività istituzionali, ancorché intestate ad una pubblica amministrazione titolare di partita IVA, non devono essere incluse nella Comunicazione e l'IVA "scissa" va versata con le modalità previste dalla risoluzione n. 15/E del 12 febbraio 2015.

Rigo VP5 - IVA detratta (IVA a credito detraibile)

Indicare l’ammontare dell’IVA relativa agli acquisti registrati per i quali viene esercitato il diritto alla detrazione per il periodo di riferimento. Nel rigo va indicata, altresì, l’imposta relativa agli acquisti effettuati dai soggetti che si avvalgono del regime dell’IVA per cassa di cui all’art. 32-bis del decreto-legge n. 83 del 2012, registrati in precedenti periodi, per i quali si è verificato il diritto alla detrazione. Il relativo imponibile non va, invece, riportato nel rigo VP3 in quanto già indicato nella Comunicazione del periodo di registrazione degli acquisti.

Contribuenti che adottano particolari regimi di determinazione dell’imposta

I contribuenti che adottano, per obbligo di legge o per opzione, speciali criteri di determinazione dell’imposta dovuta ovvero detraibile (ad esempio regime speciale agricolo, agriturismo, ecc.) devono indicare nel rigo VP4 (IVA esigibile) e nel rigo VP5 (IVA detratta) l’imposta risultante dall’applicazione dello speciale regime di appartenenza. Nelle ipotesi in cui il particolare regime adottato non preveda la detrazione dell’imposta (ad esempio, regime dei beni usati), il rigo VP5 non deve essere compilato in relazione alle operazioni alle quali detto regime si applica.

Il credito derivante dalla rettifica della detrazione a favore in caso di passaggio dal regime speciale dell'agricoltura di cui all’art. 34 a quello ordinario va ricompreso nel rigo VP5 (IVA detratta).

Nel rigo VP5 va indicato l’ammontare complessivo dell’IVA A CREDITO che si detrae nel periodo e riguardante gli acquisti

registrati nel periodo di riferimento.

FAQ. In quale rigo del quadro VP va indicato il credito derivante dalla rettifica della detrazione a favore in caso di passaggio dal regime speciale dell'agricoltura di cui all'art. 34 del DPR n. 633 del 1972 a quello ordinario?

Il credito derivante dalla rettifica della detrazione a favore in caso di passaggio dal regime speciale dell'agricoltura a quello ordinario va ricompreso nel rigo VP5 (IVA detratta).

Rigo VP6 - IVA dovuta (IVA a debito – IVA a credito)

Indicare nella colonna 1 l’ammontare della differenza tra i righi VP4 e VP5 nel caso in cui tale differenza sia positiva. In caso contrario, riportare in colonna 2 il valore assoluto della predetta differenza.

Nel rigo VP6 va indicata l’iva dovuta o a credito derivante dalla differenza tra i valori indicati nel rigo VP4 e VP5.

Rigo VP7 - Eventuale debito IVA del periodo precedente non superiore ai € 25,82

Indicare l’eventuale importo a debito non versato nel periodo precedente in quanto non superiore a 25,82 euro.

Nel rigo VP7 deve essere indicato l’eventuale importo a debito non versato nel periodo precedente perché inferiore al minimo.

Rigo VP8 - Credito del periodo precedente (mese o trimestre precedente)

Indicare l’ammontare dell’IVA a credito computata in detrazione, risultante dalla liquidazione precedente dello stesso anno solare (senza considerare i crediti chiesti a rimborso o in compensazione mediante presentazione del modello IVA TR).

Si evidenzia che il rigo non può essere compilato dai soggetti che hanno partecipato alla liquidazione dell’IVA di gruppo di cui all’art. 73 per il periodo di riferimento (VP1).

Nel rigo VP8 va indicato l’ammontare dell’IVA a credito computata in detrazione, risultante dalle liquidazioni precedenti (dello stesso anno solare).

FAQ. Nel rigo VP8 deve essere indicato l'intero importo del credito risultante dal periodo precedente o solo la quota utilizzata in detrazione?

Il rigo VP8 va compilato indicando l'intero importo del credito del periodo precedente (al netto dell'eventuale quota chiesta a rimborso o in compensazione nel modello IVA TR) e non solo la quota utilizzata in detrazione.

FAQ. In presenza di due attività, di cui una con liquidazioni mensili e l'altra trimestrali, come deve essere compilata la Comunicazione, in particolare con riguardo all'ipotesi di anticipazione della liquidazione trimestrale ai fini della compensazione del relativo credito con il debito risultante dalla liquidazione dell'ultimo mese del trimestre?

In caso di anticipazione della liquidazione trimestrale e di compensazione del relativo credito con il debito risultante dalla liquidazione dell'ultimo mese del trimestre deve essere compilato un unico modulo per i predetti periodi e l'eventuale credito residuo va riportato nella prima liquidazione mensile successiva. A maggior chiarimento, si ipotizzino i seguenti casi:

Caso n. 1

-

Liquidazione di marzo a debito di 500

-

Liquidazione del 1° trimestre a credito di 300

Il contribuente anticipa la liquidazione trimestrale per compensare il credito del 1° trimestre con il debito di marzo e compila un unico modulo per i predetti periodi con un risultato a debito complessivo di 200.

-

Liquidazione di giugno a debito

-

Liquidazione del 2° trimestre a debito

Il contribuente compila due moduli distinti per i predetti periodi.

Tanto premesso, nel rigo VP8 del modulo relativo al 2° trimestre non va riportato il credito del 1° trimestre, in quanto detto credito è già stato utilizzato per ridurre il debito di marzo.

Caso n. 2

-

Liquidazione di marzo a debito di 300

-

Liquidazione del 1° trimestre a credito di 500

Il contribuente anticipa la liquidazione trimestrale per compensare il credito del 1° trimestre con il debito di marzo e compila un unico modulo per i predetti periodi con un risultato a credito complessivo di 200.

-

Liquidazione di giugno a debito

-

Liquidazione del 2° trimestre a debito

Il contribuente compila due moduli distinti per i predetti periodi.

Tanto premesso, nel rigo VP8 del modulo relativo al mese di aprile va riportato 200 (che corrisponde al credito residuo del 1° trimestre). Pertanto, nel rigo VP8 del modulo relativo al 2° trimestre non va riportato alcun importo, in quanto il credito del 1° trimestre è già stato utilizzato in parte per ridurre il debito di marzo e la quota residua è stata riportata nella liquidazione di aprile.

Rigo VP9 - Credito dell’anno precedente

Indicare l’ammontare del credito IVA compensabile, ai sensi del D.Lgs. n. 241/1997, che viene portato in detrazione nella liquidazione del periodo, risultante dalla dichiarazione annuale dell’anno precedente, al netto della quota già portata in detrazione nelle liquidazioni dei periodi precedenti dello stesso anno solare.

Nella particolare ipotesi in cui il contribuente intenda “estromettere” dalla contabilità IVA (per la compensazione tramite modello F24) una parte o l’intero ammontare del credito IVA compensabile risultante dalla dichiarazione dell’anno precedente, già precedentemente indicato nel rigo VP9 e non ancora utilizzato, deve compilare il rigo VP9 della presente Comunicazione riportando l’importo del credito da estromettere preceduto dal segno meno.

Nel presente rigo va indicato anche il credito chiesto a rimborso in anni precedenti per il quale l’Ufficio competente abbia formalmente negato il diritto al rimborso per la quota dello stesso utilizzata (a seguito di autorizzazione dell’Ufficio) in sede di liquidazione periodica (vedasi il d.P.R. 10 novembre 1997, n. 443 e la circolare n. 134/E del 28 maggio 1998).

Si evidenzia che il rigo non può essere compilato dai soggetti che hanno partecipato alla liquidazione dell’IVA di gruppo di cui all’art. 73 per il periodo di riferimento (VP1).

Nel rigo VP9 va indicato il credito IVA derivante dall’anno precedente e che viene portato in detrazione nella liquidazione del periodo.

Attenzione, in caso di estromissione di parte del credito iva annuale già precedentemente comunicato nel presente rigo, va inserita la parte di credito iva da estromettere e da usare in F24, preceduta con il segno negativo.

Il rigo VP9 è quella parte delle comunicazioni trimestrali IVA in cui occorre riportare l’eventuale credito IVA relativo alla dichiarazione dell’anno precedente.

A questo proposito, infatti, il contribuente può optare per due diverse modalità di utilizzo del credito IVA:

-

la compensazione “esterna” all’interno del modello F24

-

la detrazione interna alle liquidazioni IVA periodiche dei periodi successivi

Uno dei dubbi più ricorrenti riguarda un eventuale obbligo di riportare nel rigo VP9 del modulo relativo al periodo considerato l’intero ammontare del credito IVA dell’anno precedente destinato all’utilizzo in compensazione/detrazione.

Occorre evidenziare che tale obbligo non sussiste.

Il contribuente, infatti, non è tenuto ad indicare nel rigo VP9 del mese o trimestre considerato l’intero ammontare del credito IVA dell’anno precedente se non intende utilizzarlo nella relativa liquidazione periodica.

Tale credito potrà, eventualmente, essere indicato, in tutto o in parte, nel rigo VP9 dei mesi successivi, nel momento in cui il contribuente intenderà utilizzarlo nelle liquidazioni periodiche.

Resta inteso che il credito dell’anno precedente utilizzato in compensazione mediante modello F24 non dovrà mai essere esposto nel rigo VP9.

Tale credito potrà, eventualmente, essere indicato, in tutto o in parte, nel rigo VP9 dei mesi successivi, nel momento in cui il contribuente intenderà utilizzarlo nelle liquidazioni periodiche.

Resta inteso che il credito dell’anno precedente utilizzato in compensazione mediante modello F24 non dovrà mai essere esposto nel rigo VP9.

FAQ. Il contribuente è obbligato a riportare nel rigo VP9 del modulo relativo al mese di gennaio l'intero ammontare del credito IVA dell'anno precedente destinato all'utilizzo in compensazione/detrazione?

Il contribuente non è tenuto ad indicare nel rigo VP9 del mese di gennaio l'intero ammontare del credito IVA dell'anno precedente se non intende utilizzarlo nella relativa liquidazione periodica. Detto credito potrà, eventualmente, essere indicato, in tutto o in parte, nel rigo VP9 dei mesi successivi, allorquando il contribuente intenderà utilizzarlo nelle liquidazioni periodiche. Resta fermo che il credito dell'anno precedente utilizzato in compensazione mediante modello F24 non dovrà mai essere esposto nel rigo VP9.

FAQ. Se nel rigo VP9 del modulo relativo al mese di gennaio viene indicato tutto il credito dell'anno precedente è corretto riportare, poi, detto credito (per l'eventuale quota non utilizzata nella liquidazione di gennaio) nel rigo VP9 del modulo relativo al mese di febbraio, quale credito dell'anno precedente?

Una volta indicato il credito dell'anno precedente nel rigo VP9, questo partecipa alla liquidazione del periodo e l'eventuale risultato a credito va evidenziato nella colonna 2 del rigo VP14. Pertanto, il comportamento descritto nel quesito non è corretto in quanto il credito dell'anno precedente, per l'eventuale quota non utilizzata nella liquidazione di gennaio, va riportato nel rigo VP8 del modulo relativo al mese di febbraio, quale credito del periodo precedente, e non nel rigo VP9.

FAQ: Come deve essere compilato il rigo VP9 (Credito anno precedente) nel caso in cui si intenda "estromettere" dalla contabilità IVA (ad esempio, per il suo utilizzo in compensazione tramite modello F24) una quota o l'intero ammontare del credito IVA risultante dalla dichiarazione dell'anno precedente, non ancora utilizzato in detrazione, e già riportato nel rigo VP9 di un periodo precedente?

Per estromettere dalla contabilità IVA, in tutto o in parte, il credito dell'anno precedente occorre esporre l'importo da estromettere nel rigo VP9, preceduto dal segno "-". A maggior chiarimento, si ipotizzino i seguenti casi:

Caso n. 1

Credito dell'anno precedente pari a 10.000 già indicato (per la "prima volta") nel rigo VP9 del modulo relativo al mese di marzo

La liquidazione periodica del mese di marzo chiude con un risultato a credito pari a 8.000

Il contribuente intende estromettere l'intera quota residua del credito dell'anno precedente (8.000). In tal caso, nel rigo VP8 del modulo relativo al mese di aprile va indicato 8.000 (risultante dalla colonna 2 del rigo VP14 del modulo relativo al mese precedente) e nel rigo VP9 del medesimo modulo va indicato - 8.000. Nei moduli relativi ai mesi successivi, nel rigo VP9, non va indicato alcun importo.

Caso n. 2

Riprendendo i dati del caso n. 1, il contribuente intende estromettere una quota del credito dell'anno precedente, pari a 3.000. In tale ipotesi, nel rigo VP8 del modulo relativo al mese di aprile va indicato 8.000 (risultante dalla colonna 2 del rigo VP14 del modulo relativo al mese precedente) e nel rigo VP9 del medesimo modulo va indicato - 3.000. Nel modulo relativo al mese di maggio, nel rigo VP9, non va indicato alcun importo in quanto il credito residuo di 5.000 (al netto della quota estromessa) ha concorso alla liquidazione del mese di aprile e quindi andrà, semmai, valorizzato il rigo VP8 del modulo relativo al mese di maggio indicando l'eventuale credito risultante dalla liquidazione del mese di aprile.

Rigo VP10 - Eventuali versamenti IVA auto UE

Indicare l’ammontare complessivo dei versamenti relativi all’imposta dovuta per la prima cessione interna di autoveicoli in precedenza oggetto di acquisto intracomunitario effettuati utilizzando gli appositi codici tributo istituiti con la risoluzione n. 337 del 21 novembre 2007. In particolare, devono essere indicati i versamenti relativi a cessioni avvenute nel periodo di riferimento (rigo VP1), anche se effettuati in periodi precedenti.

Nel rigo VP10 va indicata l’ammontare complessivo dei versamenti relativi all’imposta dovuta per la prima cessione

interna di autoveicoli in precedenza oggetto di acquisto intracomunitario.

Rigo VP11 - Crediti di imposta

Indicare l’ammontare dei particolari crediti d’imposta utilizzati nel periodo di riferimento a scomputo del versamento, esclusi quelli la cui compensazione avviene direttamente nel modello F24.

Nel rigo VP11 vanno indicati i crediti di imposta utilizzati nel periodo di riferimento a scomputo del versamento (non vanno inseriti quelli indicati in Mod. F24).

Rigo VP12 - Interessi 1% dovuti per il pagamento IVA trimestrale

Indicare l’ammontare degli interessi dovuti, pari all’1%, calcolati sugli importi da versare ai sensi dell’art. 7 d.P.R. 14 ottobre 1999, n. 542, relativamente alla liquidazione del trimestre.

Questo rigo non deve essere compilato dai contribuenti trimestrali di cui al citato art. 7, relativamente al 4° trimestre.

Nel rigo VP12 vanno indicati gli interessi, pari all’1%, dovuti dai contribuenti trimestrali (attenzione, non va compilato per il IV trimestre).

Rigo VP13 - Acconto dovuto e il metodo di calcolo

Indicare l’ammontare dell’acconto dovuto, anche se non effettivamente versato. Il rigo deve essere compilato dai contribuenti obbligati al versamento dell’acconto ai sensi dell’art. 6 della legge 29 dicembre 1990, n. 405, e successive modificazioni. Qualora l’ammontare dell’acconto risulti inferiore a euro 103,29, il versamento non deve essere effettuato e pertanto nel rigo non va indicato alcun importo.

La casella metodo deve essere compilata indicando il codice relativo al metodo utilizzato per la determinazione dell’acconto:

-

“1” storico;

-

“2” previsionale;

-

“3” analitico - effettivo;

-

“4” soggetti operanti nei settori delle telecomunicazioni, somministrazione di acqua, energia elettrica, raccolta e smaltimento rifiuti, eccetera.

Si evidenzia che nel caso di ente o società controllato partecipante alla liquidazione IVA di gruppo, uscito dal gruppo dopo la data del 27 dicembre (termine finale stabilito per il versamento dell’acconto IVA) a seguito, ad esempio, di incorporazione da parte di società esterna, deve essere compreso nel presente rigo della Comunicazione della società incorporante relativa al mese di dicembre anche il credito derivante dall’importo dell’acconto dovuto dall’ente o società controllante per l’ente o società controllato incorporato.

Nel rigo VP13 va indicato l’importo dell’acconto IVA dovuto, anche se non effettivamente versato.

Rigo VP14 - IVA da versare o a credito

Indicare in colonna 1 l’importo dell’IVA da versare (anche se non versata in quanto non superiore a 25,82 euro), o da trasferire all’ente o società controllante nel caso di ente o società che aderisce alla liquidazione dell’IVA di gruppo, pari al risultato della seguente formula, se positivo:

(VP6, col. 1 + VP7 + VP12) – (VP6, col. 2 + VP8 + VP9 + VP10 + VP11 + VP13, col. 2)

In colonna 2 indicare l’importo dell’IVA a credito, o da trasferire all’ente o società controllante nel caso di ente o società che aderisce alla liquidazione dell’IVA di gruppo, pari al risultato della seguente formula, se positivo:

(VP6, col. 2 + VP8 + VP9 + VP10 + VP11 + VP13, col. 2) – (VP6, col. 1 + VP7 + VP12)

Si avverte che tale rigo non deve essere compilato dai contribuenti trimestrali di cui all’art. 7 del d.P.R. 14 ottobre 1999, n. 542, relativamente al 4° trimestre.

Nel rigo VP14 va indicato l’importo dell’iva da versare o a credito risultante dalla liquidazione del periodo.

FAQ. Nella colonna 1 del rigo VP14 va indicata anche l'IVA a debito non versata in quanto non superiore a 25,82 euro?

Si. L'IVA a debito di ammontare non superiore a 25,82 euro va comunque indicata nella colonna 1 del rigo VP14 anche se non versata. In tal caso, ai sensi del comma 4 dell'art. 1 del DPR n. 100 del 1998 (liquidazioni mensili) e del comma 1, lett. a, dell'art. 7 del DPR n. 542 del 1999 (liquidazioni trimestrali), il versamento è effettuato insieme a quello relativo al mese/trimestre successivo.

FAQ

Sul sito dell'Agenzia delle Entrate è disponibile una pagina delle Risposte alle domande più frequenti - Liquidazioni Periodiche IVA

Software di Controllo

Sul sito dell'Agenzia delle Entrate è disponibile una pagina con il Software di Controllo delle Liquidazioni Periodiche IVA

Allegati

Modello e Istruzioni (Aggiornato al 14/03/2023)

Specifiche Tecniche (Aggiornato al 14/03/2023)

Modalità di Trasmissione Dati (aggiornato al 11/08/2017)